気候変動

基本的な考え方

当社グループでは、製造時にエネルギーを多く消費する事業を行っていることから、パリ協定などに伴う各種規制・制度等(カーボンプライシング等)によるエネルギーや原材料などのコスト上昇につながるリスクがあります。また、近年の極端な気象現象による自然災害の発生により事業継続や供給が不安定になるなどのリスクにもつながると考えています。一方で、社会や顧客において気候変動への意識が高まることにより低炭素で資源循環型の当社鋼材に競争優位性が生じる機会にもなっていると考えています。

国内2030年・2050年環境Vision/サステナビリティ中期計画

TCFD提言への対応

当社グループは2022年4月、気候関連財務情報開示タスクフォース(TCFD:Task Force on Climate-related Financial Disclosures)の提言に賛同しました。TCFDは、主要25カ国・地域の中央銀行や金融監督当局などの代表を参加メンバーとする金融安定理事会(FSB)により設置され、その提言において気候関連のリスクや機会について情報を開示することを企業・団体などに対し推奨しています。わが国においても、経済産業省により「気候関連財務情報開示ガイダンス(TCFDガイダンス)」が公表されるなど、企業におけるTCFD提言への対応に向け動きが加速しています。また、日本取引所が2021年6月に改訂した「コーポレート・ガバナンスコード」においても、上場企業に対してTCFDの枠組みに基づく開示が求められています。

当社グループにおきましても、気候変動が事業に与える影響を踏まえ、2021年度より経営会議およびサステナビリティ委員会において国内事業における気候変動対策への検討を重ねてきました。2022年4月の取締役会において承認した、当社グループにおけるTCFD提言に基づく気候変動関連の情報開示は以下の通りです。

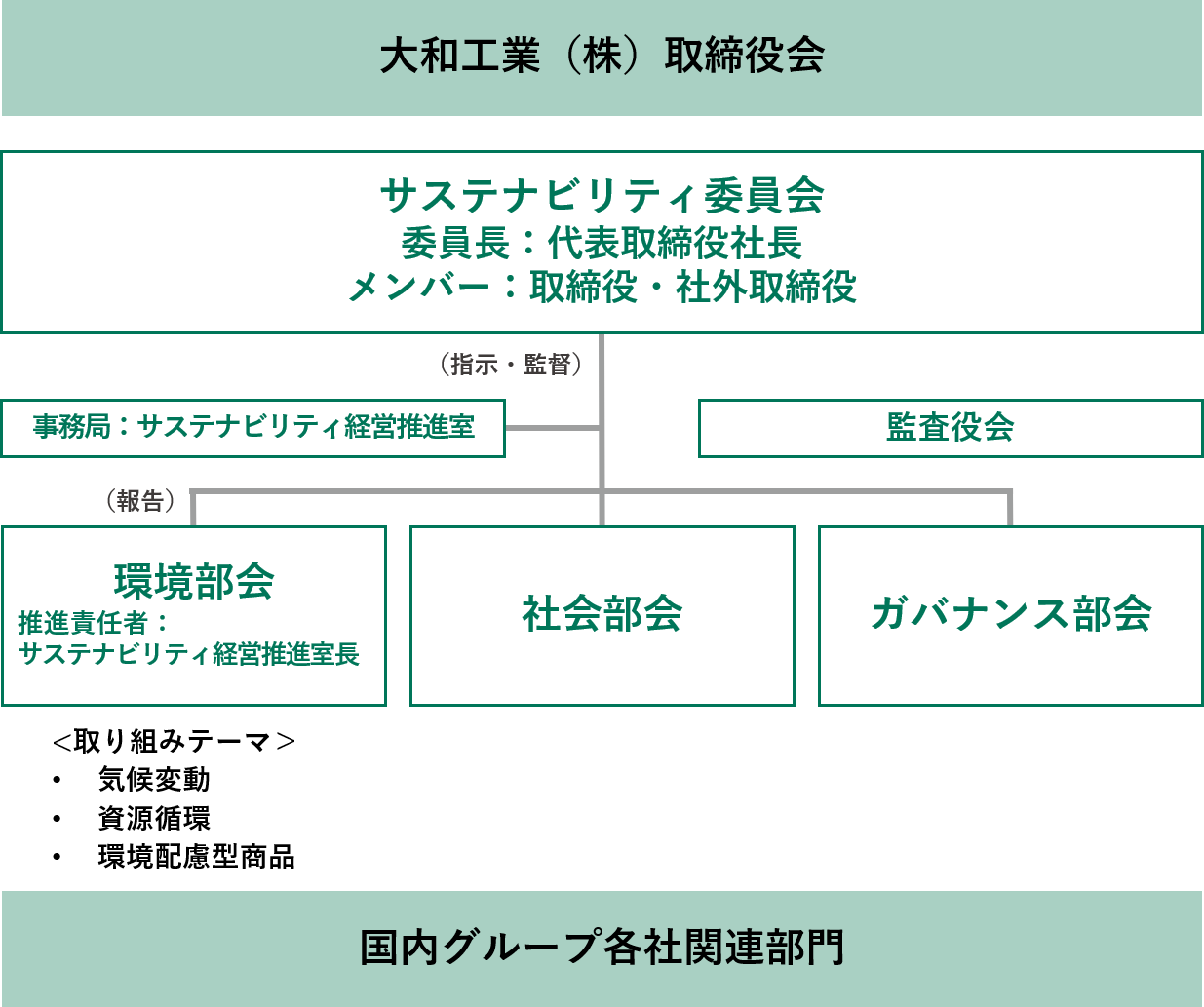

気候変動関連のガバナンス体制

当社グループは定期的に開催されるサステナビリティ委員会※1の環境部会において審議された気候変動問題に関する事項を、その都度、大和工業株式会社の取締役会に報告しています。取締役会は事業計画や年度予算などを検討する際、気候変動が経営に与えるリスク、機会といった影響を考慮し判断しています。また、取締役会はサステナビリティ委員会がサステナビリティ中期計画のマテリアリティとして定めた「気候変動」に関する目標や進捗を点検、監督しています。

サステナビリティ委員会の委員長は大和工業の代表取締役社長が、また環境部会の推進責任者はサステナビリティ経営統括部長が務めています。

※1 通常は年に1~2度の開催としており、2024年度は4回開催

気候変動関連のガバナンス体制

気候変動に関わるリスクマネジメント

当社グループは、事業における気候関連リスクをTCFDの提言に沿って、移行リスク、物理的リスクに分類し、さらに短・中・長期の時間軸及び関連する法規制等を考慮したうえで重要性を検証し、リスクを評価しました。リスク評価については、取締役・監査役が参加する経営会議において検討・協議の上、決定しました。

気候変動関連の戦略

<シナリオ分析の前提>

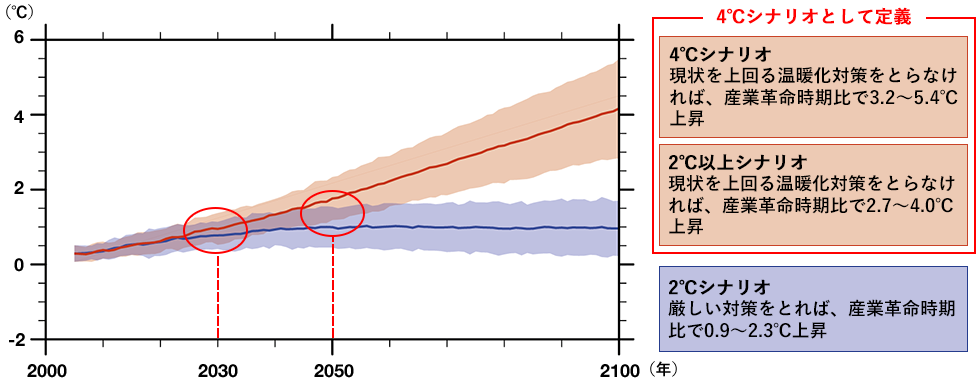

シナリオ分析においては、パリ協定目標やIPCCの第6次評価報告書を踏まえつつ、低炭素移行シナリオである2℃シナリオと、より高い温暖化結果とより重大な物理的影響を予測する4℃シナリオを軸に検討しました。なお、今後は「世界の平均気温上昇を産業革命以前に比べて1.5℃に抑える努力を追求する」と示すパリ協定目標を踏まえ、1.5℃に向けた移行シナリオについても検討を重ねていく考えです。

世界平均地上変化予測(1986〜2005年平均との差)

(出典)IPCC第5次評価報告書

<シナリオ分析の範囲>

シナリオ分析に当たっては、日本政府が掲げる温室効果ガス削減目標(2030年度46%削減、2050年度カーボンニュートラル実現)を踏まえ、2050年までの中長期の時間軸で検討を行っています。

- ① 日本国内

- ② 事業に与える可能性が高い気候変動に伴うリスクと機会

- ③ バリューチェーン全般にわたる潜在的な気候変動の影響

を分析範囲としました。

現時点での分析内容は以下の通りです。

気候変動関連シナリオ分析

| シナリオ | 対象要因 | 当社への影響 | リスク・機会/影響への対応 | |

|---|---|---|---|---|

| 2℃※2 | 要因①顧客/社会の脱炭素・気候変動対応を促進する製品需要の拡大 気候変動への対応がバリューチェーン全体に拡大し、環境負荷の低い製品・環境対応を行う企業が選択されることで競争環境が変化する 防災・減災対応のインフラ建設がゆるやかに進む |

|

|

|

|

|

|

||

| 要因②カーボンプライシング 政策・法規制(カーボンプライス)により電力小売価格等各種コストが上昇する |

|

|

|

|

| 要因③高炉の電炉シフト 高炉メーカーが電炉へシフトすることで原材料・副資材・エネルギー調達に影響が出る |

||||

| 要因④社会的要請の高まり CO2削減に対する社会的要請が高まり、低炭素/脱炭素化へ向けた材料・生産プロセスの転換が進む |

|

|

|

|

|

|

|

||

| 4℃※3 | 要因⑤自然災害の激甚化 自社拠点及び販売・調達物流網における物理的リスク(浸水、物的損害)が顕在化する 予防・対応コストの増加 労働中の熱ストレスにより、生産性が低下するとともに、その対応策として規制が強化される |

|

|

|

| 要因⑥国土強靭化 防災・減災計画の見直しが進み、政府主導によるインフラ等への災害対応が普及 |

|

|

|

|

※2 2℃シナリオ:産業革命時期に比べて気温の上昇を2℃以下に抑制するために必要な対策が講じられるシナリオ

※3 4℃シナリオ:気候変動に対して特別な対策が講じられず平均気温が4℃程度上昇するシナリオ

<「機会」への取り組み>

競争優位の拡大、市場の拡大

日本国内においても2050年カーボンニュートラル実現へ向かう動きが加速し、顧客である建設業や運輸業などでは低炭素に貢献する製品の調達が増加すると見込んでいます。そのような中、当社グループは業界に先駆けた取り組みにより、市場の拡大を図ってきました。例えば気候変動関連において、一般的に電炉メーカーの製造工程における鉄1トン当たりのCO2排出量は高炉メーカーの約4分の1ですが、ヤマトスチールでは大幅な省エネルギー化を実現する最新鋭の単段式炉頂スクラップ予熱装置(SSP)を2019年度から採用するなど合理化設備の導入を進め、CO2排出量の低減を実現しており、電炉業界においても優位性を確保しております。また、環境負荷の少ない製品を生み出している企業選別が想定される中、主力製品においてSuMPO EPDを取得し、Climate宣言を公開するなど国内鉄鋼業界で初の取り組みを行ってきました。引き続き気候変動への対応を行い、競争優位性により事業機会を獲得し、市場の拡大を図ってまいります。

当社グループの気候変動における競争優位性、取り組みは下記も参照ください。

<「リスク」への取り組み>

エネルギー利用効率化

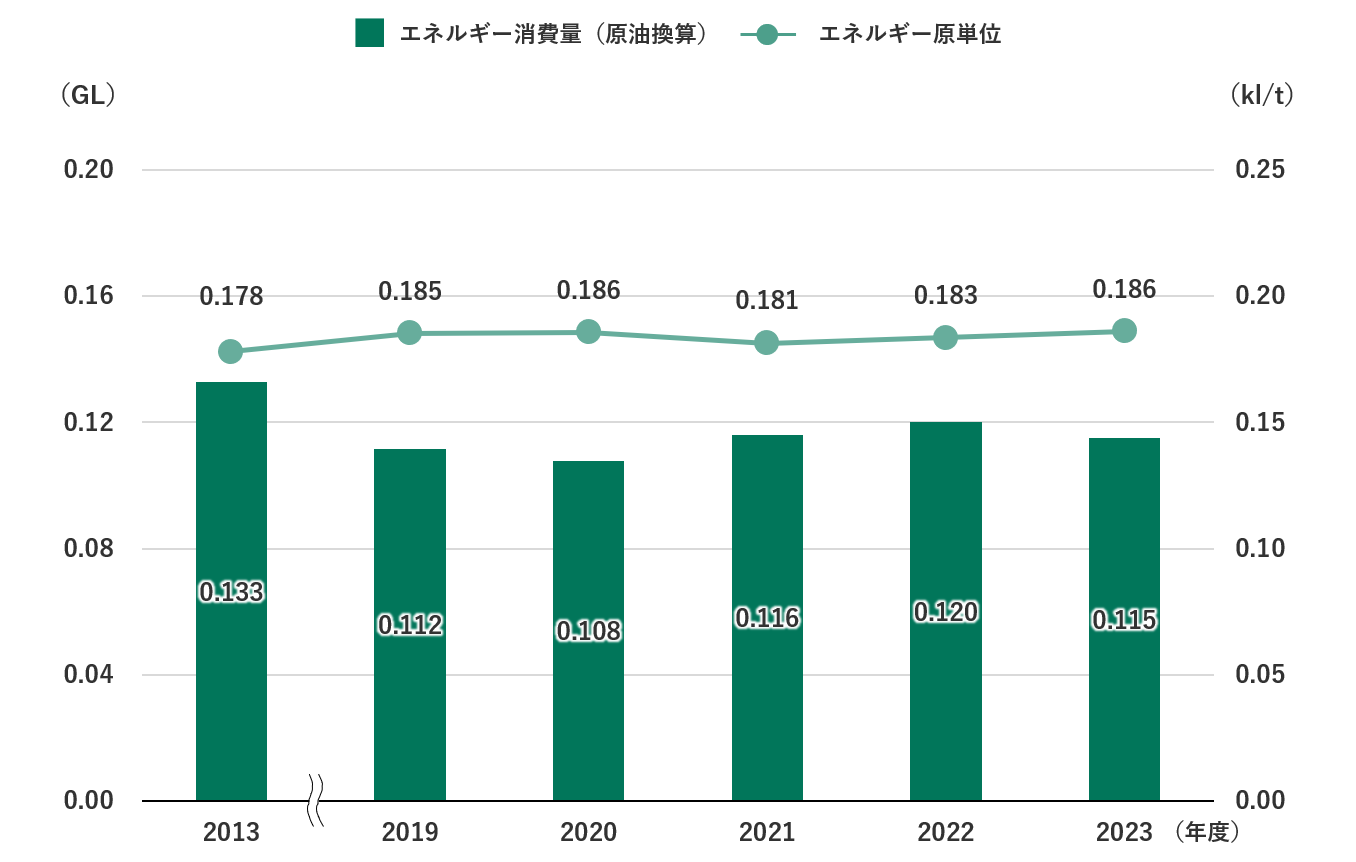

当社グループの事業には大量の電力が欠かせません。今後のエネルギー政策や法規制の動向によって、電力小売価格等が上昇した場合は操業コスト等に大きく影響すると認識しています。当社グループは、これまでもエネルギーの効率的な利用のために設備導入から燃料転換、技術確立に至るまで様々な取り組みを実施してきました。これによって、CO2排出量の総量はもちろん、粗鋼生産1トンあたりのCO2排出原単位においても成果が表れています。今後さらなる脱炭素化の社会的要請の高まりを背景として、以下のような当社グループの過去から現在、今後に向けた取り組みは、リスク低減につながると考えています。

- ・低NOxリジェネバーナー導入(2001年3月〜)

- ・LNGへの燃料転換(2006年1月〜)

- ・圧延加熱炉低温操業技術の確立(2013年〜)

- ・工場内設備のLED化(2018年〜)

- ・単段式炉頂スクラップ予熱装置(SSP)の導入(2019年1月〜)

- ・排ガス分析装置導入によるダイナミック制御技術の確立

- ・再生可能エネルギーの活用

これらの取り組みを実施した結果、2024年度のエネルギー消費量は0.101GL、エネルギー原単位は0.188kL/t-粗鋼生産量でした。

エネルギー消費量・原単位推移

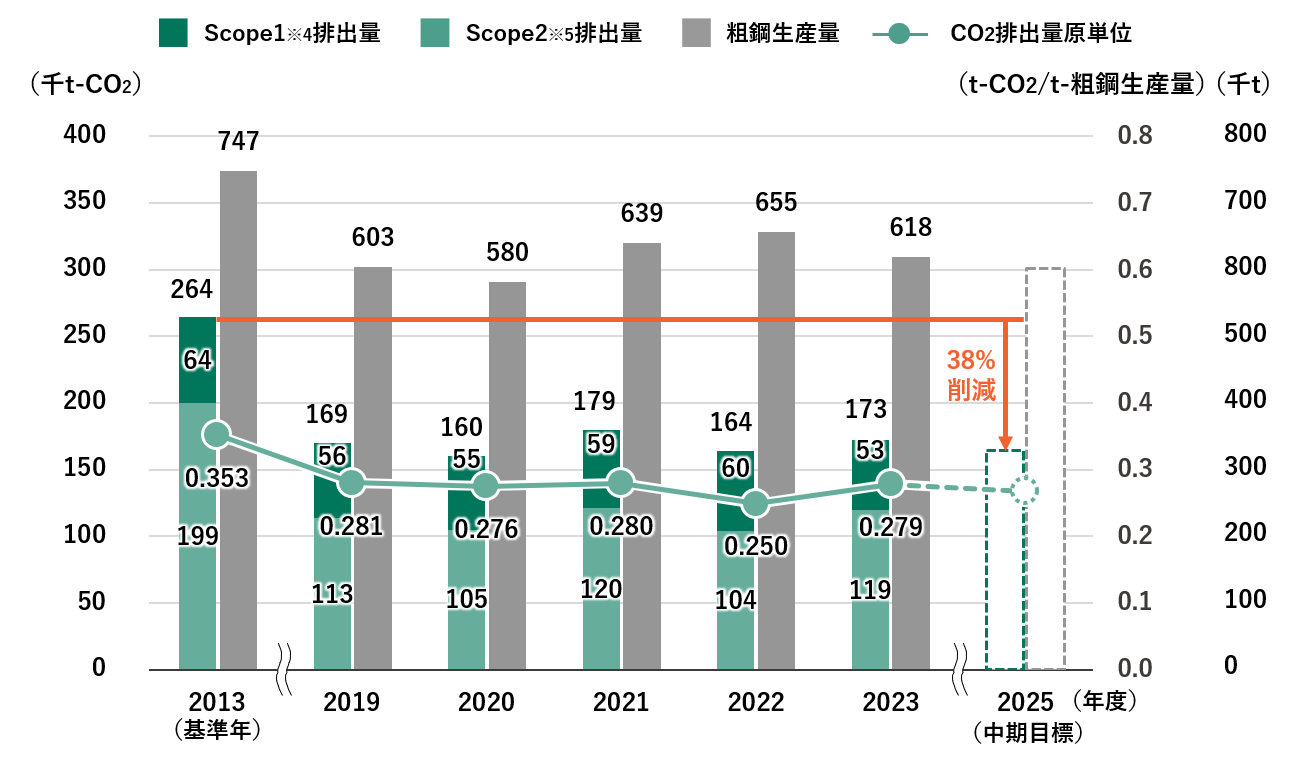

指標とターゲット

シナリオ分析に基づき、気候変動関連の指標とターゲットとしてサステナビリティ中期計画の中で中期目標と年度目標を設定し、サステナビリティ委員会で進捗状況を把握・検証し取締役会に報告しています。CO2排出量削減目標については、当社グループの事業特性やこれまでの取り組み状況、今後の社会動向を勘案し、まずは2025年をターゲットに、日本国内鉄鋼事業のScope1、2排出量合計を2013年度比38%削減することを目標として設定しました。

サステナビリティ中期計画「気候変動」

| マテリアリティ | 項目 | 2025年度 | 2025年度 |

|---|---|---|---|

| 中期目標※4 | 年度目標※4 | ||

| 気候変動 | 気候変動リスクへの対応 | 2025年度までに、気候変動に伴う移行リスク、物理的リスクによる財務的影響を開示する |

|

| 温室効果ガスの排出削減 | CO2排出量を38%削減する(2013年度比)※5※6 |

|

|

| エネルギー利用効率化 | CO2排出原単位を20%削減する(2013年度比)※5※6 |

|

|

| 再生可能エネルギーの活用 | 2025年度までに、再生可能エネルギーを一部の事業部門に導入する |

|

※4 特段の記載が無い限り、大和工業グループにとって最も影響の大きい鉄鋼事業を対象とした記載となります

※5 日本政府の削減目標に従い2013年度を基準年としています

※6 Scope1・2合計を対象。電炉は事業の特性上、大量の電力を使用することから、電力会社の電源割合の変動による影響を大きく受けます

CO2排出量削減実績と削減ロードマップ

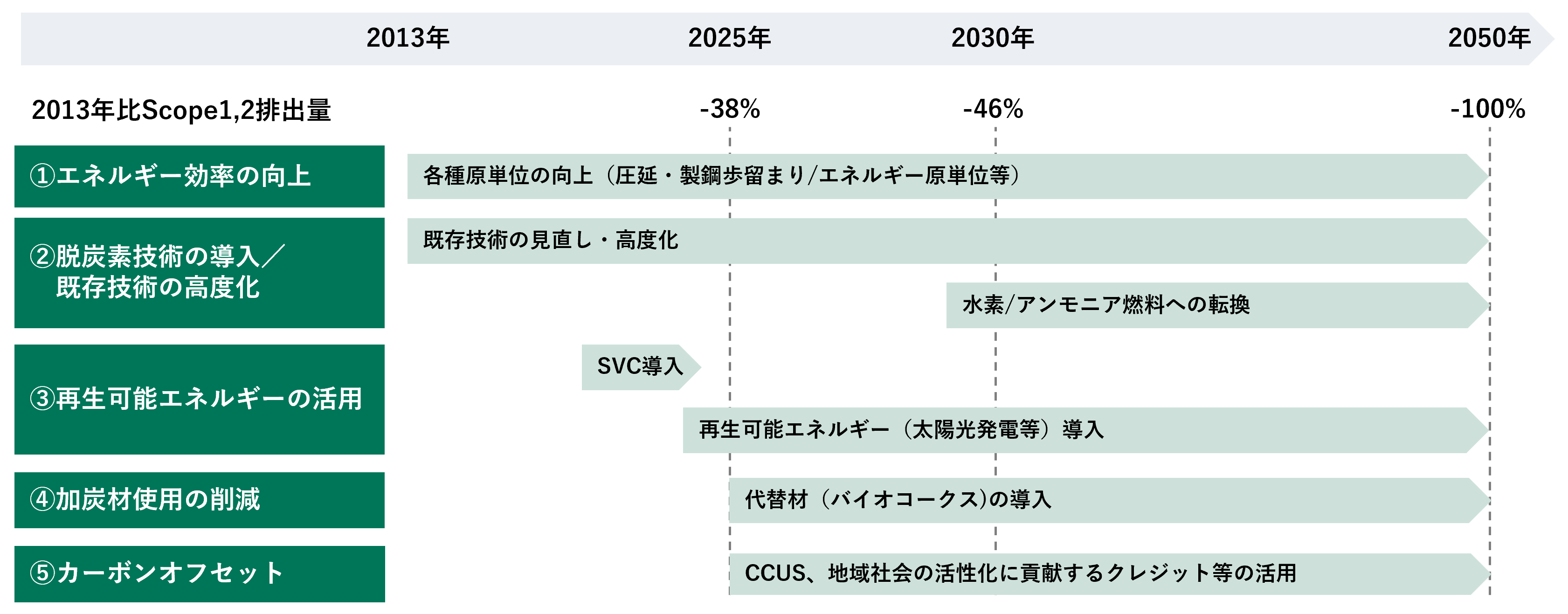

当社は、2050年カーボンニュートラル(CN)に向けて挑戦すること、CO2排出量を2013年度比で2025年38%、2030年46%削減を目標とする環境Vision を策定しています。

カーボンニュートラルの実現に向けて、省エネルギーを促進するとともに、再生可能エネルギー、代替材(バイオコークス等)、CCUS(二酸化炭素回収・貯蔵)を検討していきます。

環境Visionで掲げる削減目標達成に向けて、複線的な施策を推進しています。

2025年は、太陽光発電の開始と、コークスの代替となるバイオコークス生産設備の着工を予定しており、これら含めた複数の取り組みにより目標を達成する見込みです。

CO2排出量・削減実績と削減目標

※7 自社での燃料使用や工業プロセスによる直接排出

※8 自社が購入した電気・熱の使用に伴う間接排出

(注1) 国内鉄鋼事業を対象としています。電炉は事業の特性上大量の電気を使用することから、電力会社の電源割合による影響を大きく受けます。

(注2) 経済産業省「エネルギーの使用の合理化及び非化石エネルギーへの転換等に関する法律」(省エネ法)に基づいて算定しています。

カーボンニュートラルの実現に向けたロードマップ

大和工業グループの温室効果ガス(GHG)排出量

Scope1,2 GHG排出量(2024年度)

(単位:千t-CO2e)

| Scope1 | Scope2 | Scope1+2 | |

|---|---|---|---|

| 鉄鋼事業(日本) | 91.21 | 121.66 | 212.87 |

| 軌道用品事業 | 0.05 | 1.66 | 1.71 |

| その他 | 0.73 | 0.26 | 0.99 |

| 国内拠点合計 | 91.99 | 123.58 | 215.57 |

| 鉄鋼事業(タイ) | 113.87 | 185.67 | 299.54 |

| 総計 | 205.86 | 309.25 | 515.11 |

- 当社(大和工業)及び国内外連結子会社5社(ヤマトスチール、大和軌道製造、大和商事、松原テクノ、Siam Yamato Steel)を対象としています。集計期間は各社の会計期間に従います。

- 当社及び国内子会社は温暖化対策の推進に関する法律で定める係数を使用し、エネルギーの使用の合理化等に関する法律に基づき、算定しています。

- タイの連結子会社Siam Yamato Steel(SYS)は、TGO (Thailand Greenhouse Gas Management Organization)により提供される係数・算定方法に基づき算定しています。

- 当社は、再生可能エネルギー由来のCO2フリー電力を使用しているため、Scope2の排出量の算定から除外しています。

- SYSは、国内鉄鋼事業よりも生産量が多いこと、排出係数が大きいこと等が要因で排出量が多くなっています。

Scope3カテゴリ別 GHG排出量(2024年度)

(単位:千t-CO2e)

| カテゴリ | 排出量 | ||

|---|---|---|---|

| ヤマトスチール | SYS | ||

| 1 | 購入した製品・サービス | 138.91 | 37.93 |

| 2 | 資本財 | 44.01 | - |

| 3 | Scope1,2に含まれない燃料及びエネルギー活動 | 30.96 | 57.68 |

| 4 | 輸送、配送(上流) | 14.64 | 19.36 |

| 5 | 事業から出る廃棄物 | 0.37 | 0.69 |

| 6 | 出張 | 0.05 | 0.06 |

| 7 | 雇用者の通勤 | 0.18 | 0.15 |

| 9 | 輸送、配送(下流) | - | 3.39 |

| 12 | 販売した製品の廃棄 | 0.73 | - |

| 合計 | 229.84 | 119.26 | |

- ヤマトスチール株式会社の国内拠点(本社・工場、東京支店、大阪支店)とSYSを算定対象としています。

- 集計期間は、会計期間に従います。

- 算定方法は、環境省「サプライチェーンを通じた温室効果ガス排出量算定に関する基本ガイドライン(ver.2.7)」、

「サプライチェーンを通じた組織の温室効果ガス排出等の算定のための排出原単位データベース(ver.3.5)」、

産業技術総合研究所「LCAデータベース IDEA ver.2.3(サプライチェーン温室効果ガス排出量算定用)」を参照しています。

温室効果ガス排出量の第三者検証

当社は、サプライチェーン全体における排出量を正確に算出し、環境影響の定量的な把握に努めるとともに、ステークホルダーに対して信頼性・透明性の高いデータを開示するため、ヤマトスチールおよびSYSのScope1、2、3排出量について第三者機関による検証を受け、検証報告書を取得しています。

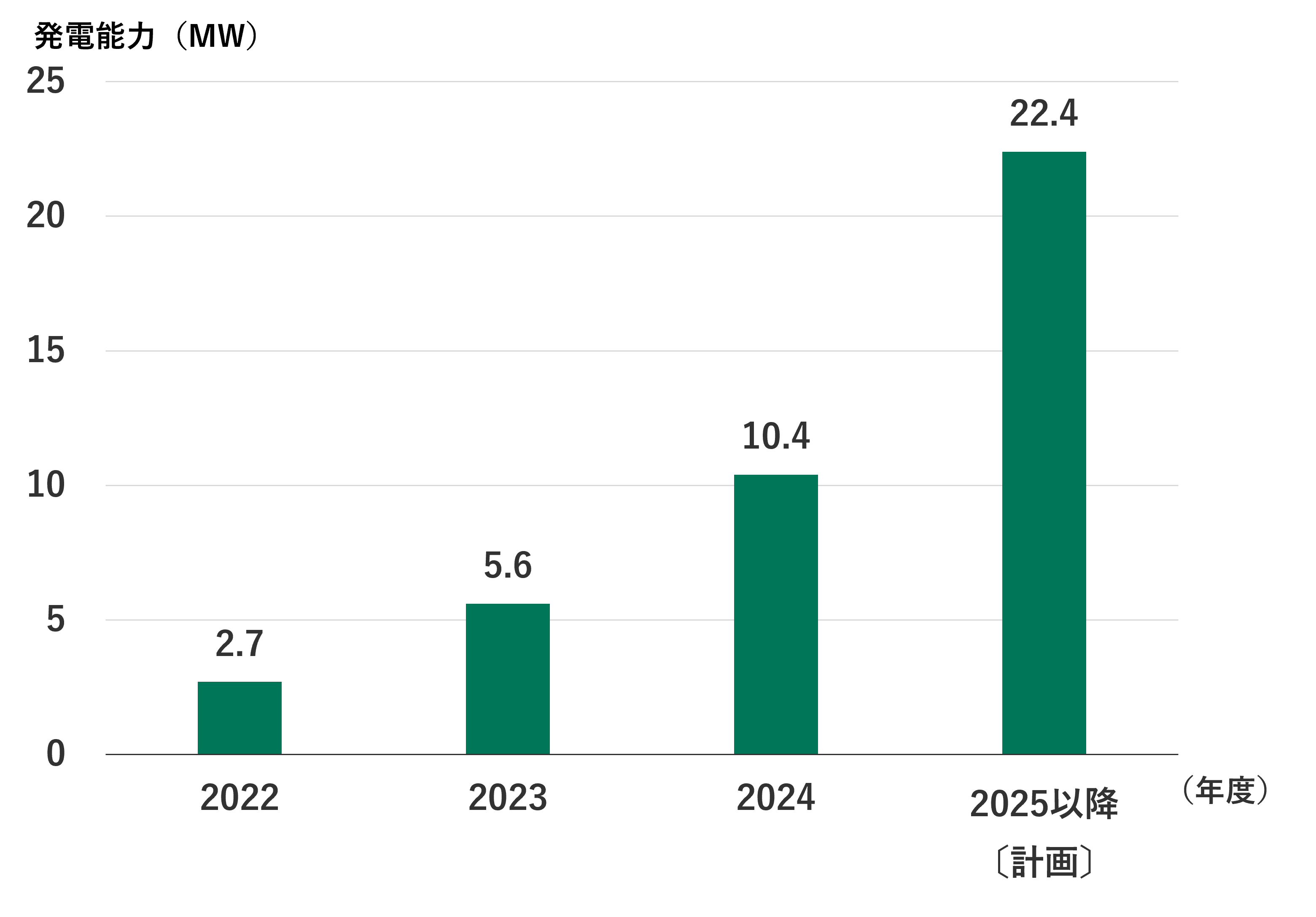

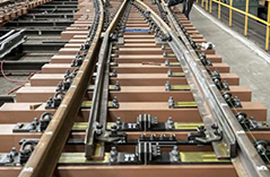

クリーンなエネルギー源の利用

当社グループでは、電力を多く消費する事業者として、再生可能エネルギー等のクリーンなエネルギー源の利用拡大を推進しています。ヤマトスチールでは、3MW規模の太陽光発電設備及びシステムと、将来の再生可能エネルギー導入拡大を見据えたSVC(電圧フリッカ対策などに用いる静止型無効電力補償装置)を導入致しました。

また、SYSでは、発電能力7.2MW規模の太陽光発電設備を稼働させており、2024年度の年間発電量は6.6GWh/年で年間3100t-CO2の削減効果を得ています。

<2024年度に稼働中の太陽光発電>

- ヤマトスチール :工場屋根への設置 3MW

- 大和軌道製造 :工場屋根への設置 185kW

- Siam Yamato Steel :工場屋根への設置 7.2MW

- Siam Yamato Steel :水上太陽光発電プロジェクト 12MW

<2025年度以降の太陽光発電導入計画>

工場屋根への太陽光発電設置(SYS)

発電能力推移